Chỉ số cước xuất khẩu container Thượng Hải (Shanghai Containerized Freight Index – SCFI(1)) vào đầu tháng 11-2020 đã vượt 1.800 đô la Mỹ/TEU, mức cao kỷ lục trong lịch sử hơn 10 năm hình thành và tồn tại của chỉ số này. Năm 2019, có thời điểm chỉ số này nằm ở mức dưới 750 đô la/TEU. Theo Tổ chức Nghiên cứu Alphaliner, đến cuối quí 3-2020, cước vận tải biển trung bình từ các nước châu Á đi bờ Tây nước Mỹ đã tăng lên gấp 2 lần so với cùng kỳ, các thị trường trọng điểm khác cũng tăng xấp xỉ 40%. Vì sao cước vận tải biển lại tăng phi mã như vậy?

Các liên minh hãng tàu đang kiểm soát luật chơi

Một trong những nguyên nhân dẫn đến cước vận tải tăng trong những tháng gần đây được nhắc đến là ảnh hưởng từ đại dịch Covid-19, do dịch tại nhiều quốc gia trên thế giới được kiểm soát tốt hơn nên người dân bắt đầu mua sắm trở lại. Nhưng thực chất thì cước vận tải đã tăng từ tháng 3 năm nay, thời điểm mà dịch Covid-19 diễn biến rất phức tạp trên phạm vi toàn cầu.

Để hiểu được vì sao cước vận tải lại tăng liên tục thời gian qua, chúng ta cần quay lại với những diễn biến của ngành vận tải container đường biển trong những năm gần đây, đặc biệt là vào năm 2017.

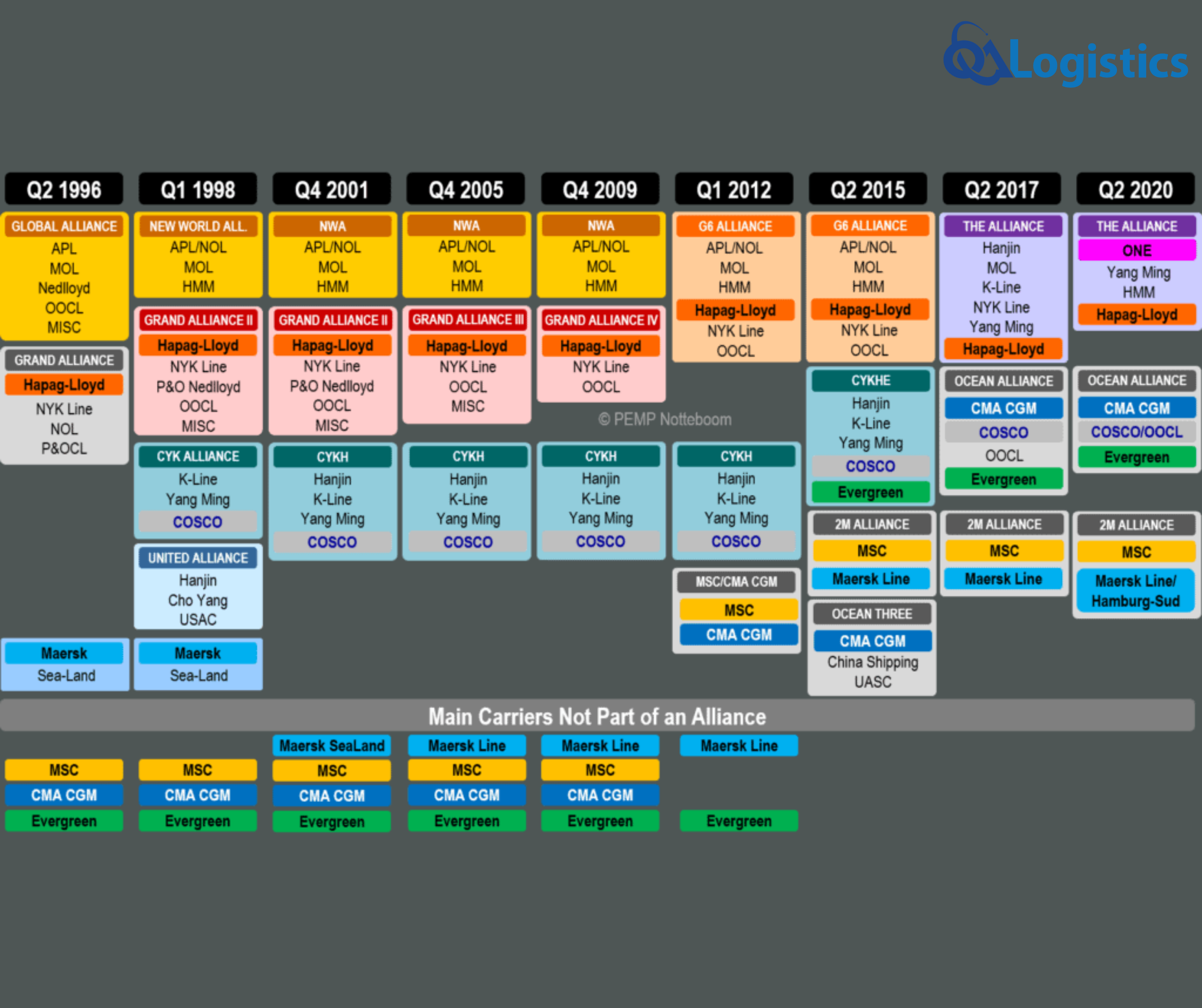

Tháng 4-2017 là thời điểm đánh dấu số lượng các liên minh hãng tàu hoạt động giảm từ bốn liên minh là CKYHE, G6, 2M và Ocean 3 xuống chỉ còn ba liên minh là THE, Ocean và 2M. Đồng thời, giai đoạn này đánh dấu làn sóng sáp nhập giữa các hãng tàu sắp hoàn tất, trong đó đáng chú ý có các thương vụ như Hapag-Lloyd sáp nhập với UASC, CMA-CGM mua lại hãng tàu APL, ba hãng tàu Nhật Bản là MOL, ‘K’Line và NYK sáp nhập tạo thành hãng tàu ONE, COSCO sáp nhập với China Shipping và sau đó mua lại hãng tàu lớn nhất Hồng Kông OOCL… Sự sụp đổ của hãng tàu Hanjin vào năm 2016 đã là lời cảnh tỉnh cho toàn bộ ngành vận tải container đường biển, khiến các hãng tàu đẩy mạnh quá trình hợp nhất và củng cố hình thức liên minh để có thể tồn tại bền vững trong tương lai, và cả hai diễn biến này đều dẫn đến mức độ tập trung của thị trường tăng lên.

Quá trình thay đổi thành viên của các liên minh hãng tàu từ năm 1996-2020

Hệ quả của một thị trường có mức độ tập trung cao hơn là, giờ đây, các hãng tàu dễ “đồng thuận” với nhau hơn trong bối cảnh có biến cố xảy ra đối với ngành vận tải biển. Đại dịch Covid-19 chính là một biến cố như vậy. Đứng trước hệ quả hiển nhiên là dịch bệnh sẽ khiến cho lượng hàng hóa tiêu thụ trên toàn cầu giảm xuống, các hãng tàu, thông qua các liên minh, đã cùng cắt giảm cung thị trường bằng cách hủy chuyến (blank sailing). Hơn 400 chuyến tàu đã bị hủy trong giai đoạn dịch bệnh diễn biến phức tạp, con số này đồng nghĩa với 10% sản lượng vận tải cả năm bị cắt giảm.

Đây là biện pháp hoàn toàn không mới, nhưng trước đây chỉ được các hãng tàu áp dụng tương đối rời rạc. Giờ đây, việc các liên minh cùng cắt giảm lượng cung thị trường khiến cho tổng sức chở giảm đột ngột, trong bối cảnh nhiều lô hàng mà chủ hàng đã ký hợp đồng với đối tác hay các lô hàng phục vụ công tác phòng chống dịch vẫn phải được vận chuyển và do đó, giá cước vận chuyển đã tăng ngay từ tháng 3.

Cũng cần lưu ý rằng, trong các thỏa thuận liên minh giữa các hãng tàu, thì các hãng tàu không thể thỏa thuận với nhau để làm giá, tuy nhiên các hãng chia sẻ nguồn lực chung thông qua việc đưa các tàu vào cùng khai thác trên các tuyến dịch vụ, nên việc các hãng tàu chủ động cho tàu không chạy để tạo sự khan hiếm trên thị trường là nội dung mà các cơ quan quản lý cạnh tranh không thể can thiệp. Chính vì vậy, tính tập trung của thị trường tăng lên đã dẫn đến cước vận tải tăng như chúng ta đang được chứng kiến.

Thiếu container rỗng

Sau giai đoạn các hãng tàu chủ động cho tàu nằm không, tình hình dịch bệnh phần nào được kiểm soát cộng với người tiêu dùng trên toàn thế giới gia tăng tiêu dùng sau các giai đoạn giãn cách xã hội nghiêm ngặt, đã khiến cho nhu cầu xuất nhập khẩu hàng hóa tăng trở lại. Các hãng tàu đã nhanh chóng đưa tàu trở lại các tuyến hàng hải để đáp ứng nhu cầu vận chuyển, nhưng thị trường lại diễn biến rất bất thường khi lượng hàng tăng đột biến sau một thời gian dài phải tồn kho cộng với nhu cầu tiêu dùng tăng quá cao, một phần do dòng tiền nhàn rỗi không thể được chi tiêu cho du lịch nên chảy sang tiêu dùng, và dẫn đến hệ quả là cầu vận tải vượt cung.

Lượng hàng tăng mạnh thể hiện qua hai câu chuyện. Câu chuyện đầu tiên là các tàu được khai thác ở mức đầy tàu, điều không mấy ai tưởng tượng ra trong một thập kỷ qua. Cuối tháng 9-2020, tàu HMM St. Petersburg rời cảng Yantian (Trung Quốc) sang châu Âu với 19.529 TEU xếp trên tàu, và mới đầu tháng 11, tàu Munich Maersk rời cảng Tanjung Pelepas với 19.388 TEU. Đây đều là các tàu container có sức chở lớn nhất thế giới.

Cảng Tanjung Pelepas công bố tàu Munich Maersk rời cảng ngày 9/11/2020 chở theo 19.388 TEU, tổng khối lượng hàng hóa (bao gồm vỏ container) là gần 190.000 tấn.

Câu chuyện thứ hai là sản lượng thông qua cảng. Sản lượng thông qua cảng Thượng Hải vào tháng 7 năm nay đã tăng đến mức kỷ lục trong lịch sử, đạt 3,9 triệu TEU (so với tháng 2 chỉ đạt 2,3 triệu TEU). Không dừng lại, con số này tăng tiếp lên 4,2 triệu TEU trong tháng 10, đánh dấu cột mốc Thượng Hải là cảng đầu tiên trên toàn thế giới có sản lượng vượt quá 4 triệu TEU trong một tháng. Ở Việt Nam, lượng hàng xuất khẩu thông qua cụm cảng nước sâu Cái Mép-Thị Vải trong tháng 8 và tháng 9 cũng ghi nhận mức tăng trưởng 29% và 23% so với cùng kỳ.

Lượng hàng xuất tăng đột biến từ các nước châu Á đi các thị trường biển xa đã dẫn đến một thực trạng mà chính chủ hàng Việt Nam đang “ngấm” rất rõ, đó là tình trạng thiếu container rỗng để đóng hàng. Các hãng tàu đã ưu tiên chuyển container rỗng sang các thị trường mà lợi nhuận trên các tuyến từ thị trường này là tốt hơn, đặc biệt là Trung Quốc, thậm chí đến mức dù có container rỗng sẵn ở một số quốc gia châu Á, các hãng tàu vẫn sẵn sàng không cấp container rỗng cho chủ hàng nước sở tại mà chuyển container rỗng về Trung Quốc để đóng hàng vì lợi nhuận thu được cao hơn so với xuất khẩu tại quốc gia đó.

Vì vậy, các chủ hàng gặp phải nhiều vấn đề cùng một lúc, đó là cước vận tải biển cao, rồi cho dù chấp nhận trả mức cước cao, chủ hàng chưa chắc đã có container rỗng để đóng hàng, và kể cả khi đã đóng hàng và đưa hàng về cảng, hàng vẫn có thể sẽ không được vận chuyển đúng kế hoạch do không có chỗ (slot) vào giờ chót do tàu bị đầy hàng, hoặc khi hàng đi đến cảng trung chuyển thì có thể bị chuyển tàu (bị roll) để dành chỗ cho các lô hàng khác.

Theo người viết thì tình trạng thiếu container rỗng ở Việt Nam là chưa quá trầm trọng như một số cảng châu Á khác. Do Chính phủ đã kiểm soát khá thành công đại dịch Covid-19, nên Việt Nam ít chịu ảnh hưởng tiêu cực từ đại dịch và vẫn là thị trường có sản lượng hàng hóa xuất nhập khẩu tăng trưởng tốt. Do đó, các hãng tàu vẫn đều đặn chuyển container rỗng về phục vụ đóng hàng. Tuy nhiên, việc thiếu container rỗng vẫn tồn tại và sẽ có tác động ngược lại cước vận tải, khiến các chủ hàng có thể phải trả thêm phí để có container hoặc trả thêm một số phụ phí đến một số thị trường xuất khẩu nhất định.

Câu chuyện cước vận tải biển tiếp tục tăng được dự báo sẽ kéo dài ít nhất đến Tết Âm lịch 2021. Dù sao đi nữa, thì với một thị trường vận tải container đường biển giờ đây đã mang tính tập trung cao hơn, câu chuyện mức cước vận tải biển thấp như những năm giữa thập kỷ vừa qua khó có thể lặp lại, và các chủ hàng cần chuẩn bị cho điều đó.

(1) SCFI được xây dựng dựa trên cước xuất khẩu container từ Thượng Hải đến 13 khu vực khác nhau trên thế giới như châu Âu, Địa Trung Hải, Bờ Đông Mỹ, Bờ Tây Mỹ, Trung Đông, Đông Nam Á…, mỗi mức cước chiếm một trọng số khác nhau trong công thức tính SCFI.

Theo Tạp chí Kinh tế Sài Gòn